Hamulcem dla całego sektora będzie luka infrastrukturalna oraz gigantyczny koszt transformacji

Udział elektrycznych ciężarówek w unijnym parku pojazdów oscyluje w granicach 0,1% floty (na zdjęciu: MAN eTruck) Fot. MAN

Branża logistyczna jest na początku długiej i krętej drogi, prowadzącej do elektryfikacji dostaw, zwłaszcza miejskich. Transformację w tym zakresie napędzą trzy podstawowe czynniki, tj. wymóg regulacyjny, urbanizacja oraz dynamika e-commerce. Hamulcem dla całego sektora będzie luka infrastrukturalna oraz gigantyczny i niedoszacowany koszt transformacji. Poza tym jest jeszcze setka innych zmiennych, a nawet scenariusz, w którym wtyczkę nowej mobilności w Europie wyciągną Chiny.

Skromne początki elektryfikacji unijnej logistyki

Z danych Europejskiego Obserwatorium Paliw Alternatywnych (EAFO) wynika, że na koniec 2023 r. w Unii Europejskiej były 307.943 vany zasilane wyłącznie energią elektryczną (BEV - Battery Electric Vehicle). Tym samym, po raz pierwszy w historii, elektryczne pojazdy klasy N1, czyli samochody użytkowe o DCM do 3,5 t prześcignęły te napędzane gazem LPG, których było 293.667. Z zaktualizowanej w połowie kwietnia br. bazy wynika również, że łączna liczba vanów wykorzystujących paliwa alternatywne wynosiła 770.548, co stanowiło wzrost o 14% z 675.828 w 2022 r. Warto podkreślić, że zwiększył się udział elektrycznych vanów w całej flocie pojazdów tej klasy, ale na koniec roku 2023 r. i tak wyniósł on zaledwie nieco ponad 1 %, gdyż po unijnych drogach jeździło ich grubo ponad 30 mln. Wzrost udziału o dosłownie ułamki procenta pokazuje, że elektryfikacja lekkiej floty użytkowej, wykorzystywanej obecnie głównie w logistyce miejskiej, osiągnęła co najwyżej wczesny okres niemowlęcy i trudno nawet mówić o okresie dojrzewania, a co dopiero o dojrzałości zjawiska i rozpędzonym rynku.

Elektryfikacja w innych obszarach związanych z unijnym rynkiem TSL prezentuje się podobnie. Ciężarówki BEV, czyli pojazdy klasy N2 i N3 napędzane prądem są obecnie jeszcze mniej popularne. Unijna flota takich pojazdów w 2023 r. wynosiła zaledwie 8.781 szt., czyli niemal trzykrotnie mniej niż tych zasilanych gazem CNG (25.736 szt.). Większość ciężkich elektryków zarejestrowano w zeszłym roku (5.209 szt.), ale wciąż stanowiło to tylko 1,5% wpisów do ewidencji. Ostatecznie udział elektrycznych ciężarówek w unijnym parku pojazdów wciąż oscyluje w granicach 0,1% floty, ponieważ na drogach jest ich prawie 6,5 mln, z czego prawie 1,3 mln zarejestrowano w Polsce.

Nad Wisłą postęp w elektryfikacji dostaw jest jeszcze mniejszy

W 2023 r. polska flota elektrycznych vanów wynosiła 4.356 szt., a jej udział w całym parku pojazdów wciąż nie przebił 1%. Większość lekkich dostawczaków zarejestrowano w 2023 r. (2.599 szt.), ale stanowiło to tylko 4,07% ubiegłorocznych rejestracji. Imponujący wzrost o 691,67% zanotowała za to flota pojazdów cięższych (N2 i N3), jednak realnie oznacza to zaledwie 85 rejestracji (udział na poziomie 0,24%) i łączną liczbę dużych elektryków wynoszącą 95 szt. W tej puli są także pojazdy demonstracyjne producentów. Dla porównania w 2023 r. pojazdy na LPG były 8.453, a CNG 491.

Trudno w tym kontekście mówić o sieci ładowania pojazdów ciężkich, ponieważ dopiero w tym roku oddano do użytku pierwszą w Polsce ogólnodostępną strefę do ich ładowania. Mamy więc dziś jedną publiczną strefę ładowania, w której można jednocześnie naładować dwa pojazdy. Znacznie lepiej wygląda infrastruktura dla vanów, ponieważ mogą one korzystać z sieci przeznaczonej dla innych pojazdów lekkich, a więc jest 6.649 ładowarek ujętych w wykazie EFAO do połowy kwietnia br.

Luka infrastrukturalna to pięta achillesowa europejskiej elektromobilności

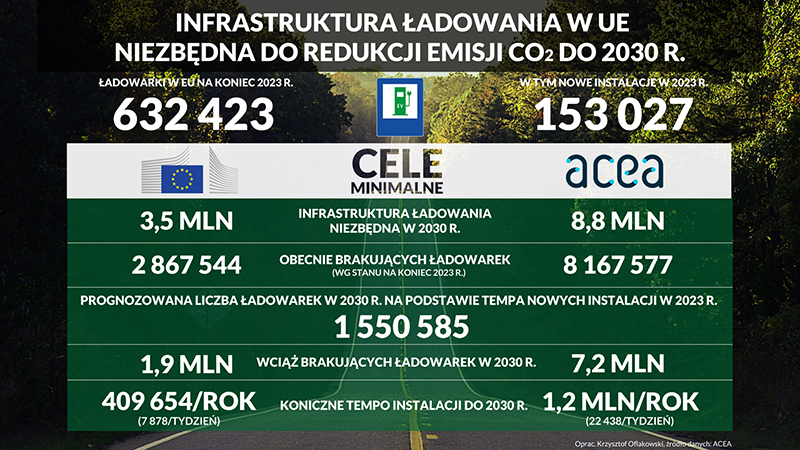

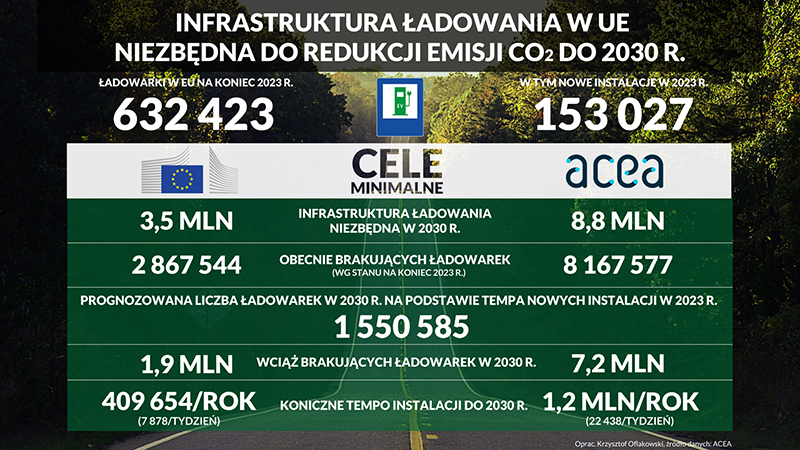

Z majowych danych Europejskiego Stowarzyszenia Producentów Samochodów (ACEA) wynika, że na koniec 2023 r. trzy kraje Unii (Holandia, Francja i Niemcy) posiadały na swoim terytorium 61% publicznych punktów ładowania samochodów elektrycznych. To łącznie 384.333 ładowarki, spośród 632.423 dostępnych w całej Unii, z czego mała Holandia miała ich 52 razy więcej niż np. Rumunia, w której znajdowały się 2.754 wtyczki. W Polsce ładowarek było 6.102, co stanowi zaledwie 1% europejskiej sieci.

To ogromny problem, ponieważ ACEA wskazuje, że istnieje wyraźna korelacja pomiędzy dostępnością punktów ładowania a sprzedażą i popularnością pojazdów zasilanych z baterii. Wynika z tego niebezpieczeństwo, które w końcu zacznie negatywnie wpływać na sprzedaż i rozwój elektromobilności jako całości w sektorze logistycznym. Z wyliczeń organizacji wynika m.in., że pomiędzy rokiem 2017 a 2023 sprzedaż samochodów elektrycznych rosła w Unii trzy razy szybciej niż instalacja nowych ładowarek.

Specjaliści ACEA alarmują, że potrzeba 8 razy więcej rocznych instalacji, aby sprostać celom dekarbonizacyjnym stawianym tylko na rok 2030. Jednocześnie, adaptacja pojazdów elektrycznych na terenie całej Wspólnoty powinna nabrać charakteru masowego, co się nie wydarzy, jeśli nie będzie infrastruktury.

Analitycy z ACEA poddali tym samym w wątpliwość wyliczenia ujęte w obowiązującym już rozporządzeniu ws. rozwoju infrastruktury paliw alternatywnych (AFIR), z którego wynika, że aby do 2030 r. realne było ograniczenie emisji o 55%, to w całej Unii powinno zostać zainstalowanych 3,5 mln punktów ładownia, co w praktyce oznacza uruchomienie ok. 410 tys. punktów rocznie, czyli ok. 7,9 tys. każdego tygodnia. Tymczasem w 2023 r. zainstalowano ich łącznie 153.027, z czego większość w trzech krajach. Biorąc więc pod uwagę obecną dynamikę, w 2030 r. będzie niecałe 1,6 mln punktów, czyli 1,9 mln za mało. Nawet gdyby udało się osiągnąć pierwotnie planowany poziom, to według ACEA i tak będzie to znacznie poniżej realnych potrzeb.

Z estymacji organizacji wynika bowiem, że potrzebnych będzie nie 3,5 mln punktów, lecz 8,8 mln, a to oznacza, że konieczna jest instalacja nie 410 tys., lecz 1,2 mln punktów rocznie, czyli 22.438 tygodniowo – ośmiokrotnie więcej niż obecnie. Do 2035 r. będzie ich natomiast potrzeba 18,8 mln! Tak duża rozbieżność w prognozach wynika z szacunków dotyczących floty pojazdów na unijnych drogach, które będą wymagały ładowania energią elektryczną. Według UE w 2030 r. będzie to 30 mln, a według danych ACEA nawet 65 mln. Różnica w założeniach wynika także z faktu, że ACEA bierze pod uwagę również elektryczne vany, gdyż jako pojazdy lekkie, mają one korzystać z tej samej infrastruktury co auta osobowe oraz hybrydy plug-in. W grę wchodzą także rozbieżne kalkulacje dotyczące konsumpcji energii.

– Faktem jest, że bez odpowiedniej infrastruktury szybkiego ładowania dynamiczny rozwój zeroemisyjnego transportu nie będzie możliwy – mówi Adam Olejnik, electromobility project manager w spółce ID Logistics Polska, świadczącej kompleksowe rozwiązania logistyczne i transportowe, obsługę e-commerce oraz zarządzanie łańcuchem dostaw w 18 krajach. – Z pewnością dotyczy to długodystansowego transportu ciężkiego, w mniejszym stopniu ostatniej mili. Wynika to z faktu, że w praktyce operatorzy realizujący operacje miejskie korzystają z własnych stacji ładowania zlokalizowanych w centrach logistycznych. Wewnętrzna infrastruktura to obecnie podstawowy warunek powodzenia takich operacji. Publiczna sieć jest oczywiście potrzeba, jednak w logistyce kluczową rolę będą odgrywać indywidualne zdolności uzupełniania energii stworzone przez operatora. Tym bardziej, że od zeroemisyjnych dostaw miejskich nie ma już odwrotu. Decydują o tym nie tylko przyjęte w ostatnim czasie unijne regulacje, dotyczące m.in. ograniczania emisyjności pojazdów do 3,5 t, ale również światowe trendy wydzielania przez metropolie stref czystego transportu lub udział miast w programach prowadzących do neutralności klimatycznej, takich jak Net Zero Cities. Udział w tym ostatnim zgłosiły już Warszawa, Kraków, Wrocław, Łódź i Rzeszów. Zeroemisyjna flota zapewni nieograniczony dostęp do centrów tych miast, a przy okazji da możliwość korzystania z buspasów i bezpłatnego parkowania w płatnych strefach, co niewątpliwie stanowi bardzo duży atut.

– Sensu elektryfikacji dostaw miejskich należy także szukać w dwóch innych parametrach, mniej oczywistych, ale mających charakter globalny. Jest to rosnąca populacja obszarów miejskich i coraz większa dynamika rynku e-commerce. Według analiz ONZ już teraz 55% globalnej populacji mieszka w miastach, w 2030 r. będzie to 60%, a w 2050 r. aż 68%. W obliczu tak dużego tempa urbanizacji, ekologiczne dostawy nabiorą jeszcze większego znaczenia, tym bardziej, że nie ustaje wzrost liczby przesyłek ze strony e-handlu. Prognozy Pitney Bowes Parcel Shipping Index mówią o globalnym wolumenie paczek na poziomie 225 mld w 2028 r., co w latach 2023-2028 oznacza średnioroczny wzrost na poziomie 6%. Nawet w bardziej konserwatywnym scenariuszu będzie to 200 mld i przeciętnie 4% wzrostu w skali roku – dodaje Adam Olejnik.

Wyzwania dla operatorów

Na operatorów czeka szereg wyzwań, także finansowych, bo transformację sfinansują głównie własnymi siłami. Związek pracodawców Transport i Logistyka Polska (TLP) wylicza na przykład, że aby spełnić postulat ograniczenia emisji CO2 z ciężarówek (redukcja o 90% do 2040 r.), inwestycje polskich firm w elektryczne pojazdy klasy N2 i N3 musiałyby osiągnąć poziomy odpowiednio 81 mld euro do 2030 r. kolejne 36 mld euro pięć lat później i dodatkowe 45 mld euro do 2040 r., co daje łączny budżet w wysokości 162 mld euro. Jedocześnie wsparcie proponowane przez NFOŚiG w wysokości 1 mld zł na pokrycie do 60% różnicy pomiędzy ceną ciężarówki spalinowej a elektrycznej wystarczyłoby na zaspokojenie 0,28% realnie potrzebnych inwestycji, które oszacowano na 350 mld zł. Mało tego, aby założenia zostały zrealizowane na terenie całej Wspólnoty, do 2040 r. unijni przewoźnicy będą musieli wydać na wyminę floty 1 bln 674 mld euro!

Nie tylko TLP prowadzi kalkulacje dotyczące kosztów niezbędnych do przeprowadzenia transformacji przewozów towarowych. Brytyjski Green Finance Institute wylicza, że tamtejszy sektor potrzebowałby od 50 do 100 mld funtów, aby zdekarbonizować flotę na poziomie 450 tys. pojazdów. Z tej kwoty 40-75 mld poszłoby na zakup bateryjnych ciężarówek, które są 2-, a nawet 3-razy droższe niż diesle, a w przypadku wersji wodorowych, nawet 5-krotnie droższe. Kolejne 11 do 25 mld kosztowałoby przystosowanie infrastruktury w bazach, a 1-2 mld wynosiłyby inwestycje w publiczne ładowarki, przeznaczone choćby dla pojazdów przyjeżdzających z Europy kontynentalnej.

Dofinansowanie do ładowarek, z których będą mogły korzystać pojazdy ciężkie, planuje za to NFOŚiGW. Program dotacji na rozbudowę stacji ładowania, którego budżet do końca 2029 r. określono na poziomie 2 mld zł, będzie w 80% finansować infrastrukturę wzdłuż sieci TEN-T, a na punkty uruchamiane w centrach logistycznych lub terminalach intermodalnych skierowano tylko 20% tej kwoty, czyli średnio 80 mln rocznie przez 5 kolejnych lat.

Jak to się ma do kosztu budowy infrastruktury?

Takie wyliczenia dla rynku amerykańskiego przedstawili pod koniec 2023 r. analitycy z McKinsey. Według ich kalkulacji jednostka ładująca DC o mocy od 150 do 350 kW, a więc klasyfikowana jako szybka, może kosztować od 45 tys. do ponad 100 tys. dol. Koszty instalacji mogą wahać się od 40 tys. do ponad 150 tys. dol. Natomiast koszt modernizacji i integracji sieci energetycznej może kosztować miliony. Zależy to w dużej mierze od liczby szybkich ładowarek w okolicy.

Czy sektor w ogóle chce się dekarbonizować?

Obok gigantycznych inwestycji po stronie operatorów pozostaje jeszcze pytanie czy sektor w ogóle chce się dekarbonizować? Z opublikowanego przez Transporeon raportu Green Freight Report 2024, w którym wzięło udział 527 przewoźników i 181 klientów korzystających z usług transportu drogowego w Europie wynika, że aż 24,7% firm przewozowych nie widzi żadnych szans biznesowych wynikających z wysiłków na rzecz zrównoważonych działań klimatycznych. Kolejne 23,55% uznaje, że takie wysiłki stanowią okazję biznesową wyłącznie w małym stopniu, a 28,2% twierdzi, że w średnim. Tylko 19,48% widzi w tym duży potencjał biznesowy, a zaledwie 4,07% bardzo duży. Zupełnie odwrotnie jest w przypadku nadawców towarów. Tylko 6,25% nie dostrzega w tym żadnej szansy, a 12,5% ocenia ją jako małą. Za to 22,5% postrzega zrównoważone działania klimatyczne jako bardzo dużą szansę biznesową, 28,75% jako dużą, a 30% jako średnią.

– Te oraz podobne dane to doskonały dowód na to, że powodzenie transformacji energetycznej w przewozach drogowych, zarówno lekkich, jak i ciężkich, będzie uzależnione od konsensusu wypracowanego pomiędzy wszystkimi interesariuszami procesu – podsumowuje Adam Olejnik z ID Logistics. –Konieczny jest dialog pomiędzy klientem a operatorem oraz jednoczesna komunikacja z regulatorem, wzajemne zrozumienie potrzeb i możliwości, także operacyjnych i finansowanych. Należy się spodziewać, że kolejne lata będą dla branży ogromnym wysiłkiem technologicznym i inwestycyjnym, dlatego niezbędne są instrumenty pozwalające łagodniej przejść przez cały proces przy zachowaniu konkurencyjności rodzinnego sektora. Pewne kroki już wykonano, ale można je dziś uznać za dobry początek myślenia o przyszłych potrzebach i wyzwaniach, których pewnością nie zabraknie.

Nowe wyzwania właśnie się pojawiły

W połowie maja br., w ramach ochrony własnego przemysłu, USA ogłosiły nałożenie pakietu ceł na import chińskich towarów o wartości 18 mld dolarów. Z poziomu 25% do 100% podniesiono m.in. cła na pojazdy elektryczne, z 7,5% do 25% skoczyła stawka na akumulatory litowo-jonowe do elektryków, z 25% do 50% na ogniwa fotowoltaiczne. Przy okazji podniesiono podatek od półprzewodników, niektórych minerałów krytycznych, a także stali, aluminiom i dźwigów portowych.

Jakie ma to znaczenie? Otóż Chiny zapowiedziały już działania odwetowe, co w skrócie oznacza, że transformacja energetyczna w USA będzie droższa, bo Państwo Środka w wielu obszarach niemal w całości kontroluje cykle technologiczne niezbędne w transformacji energetycznej oraz elektromobilności, np. produkcję baterii. Także UE, w ramach toczącego się właśnie dochodzenia antysubsydyjnego, rozważa podniesie cła na dalekowschodnie elektryki z 10 do nawet 25%. Całkiem niedawno ostrzegali przed tym dyrektorzy największych koncernów motoryzacyjnych w Europie, tłumacząc, że może to zniweczyć unijne plany dekarbonizacyjne, a prezes BMW mówił wprost, że nie będzie Zielonego Ładu w Europie bez zasobów z Chin, a bez tamtejszych komponentów nie powstanie w Unii nawet jeden samochód. Śledztwo wciąż trwa i żadna decyzja jeszcze nie zapadła. Z całą pewnością chińskie cła odwetowe nie obniżą kosztów i wyzwań transformacji w europejskiej logistyce. Wręcz przeciwnie, będzie to bardziej bolesne, zwłaszcza że sektor TSL jest dopiero na początku długiej i krętej drogi prowadzącej do elektromobilności.

Autor: Krzysztof Oflakowski, ekspert ds. komunikacji i komentator globalnego sektora TSL

Krzysztof Oflakowski, autor Fot. KS